Блог им. terner |недельный торговый план с 03.08. по 07.08.2020года

- 02 августа 2020, 10:22

- |

Недельный торговый план с 03.08. по 07.08.2020года

Анализ рынка.

Июль месяц рынки завершили так, что остается много вопросов по поводу способны ли они дальше расти в риски. Тем более в США страсти по поводу Ковида не утихают, Трамп даже заговорил о возможности переноса выборов с осени на более поздний срок.

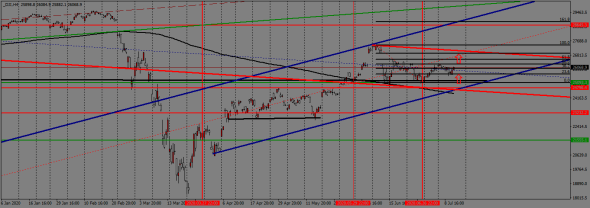

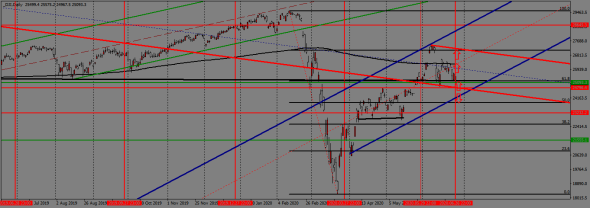

Индекс ДОУ Н4. Хотя фондовый индекс и создал за июль восходящий канал и даже остался на закрытие месяца выше поддержки канала есть вероятность что фондовый рынок уйдет в коррекцию ниже уровня кластера из поддержки месячного канала и поддержки торгового диапазона на 26000. Во всяком случае косвенные признаки что на фондовом намечается нисходящая коррекция, налицо. В этом случае наиболее реальная цель снижения это область уровня долгосрочной поддержки на 24700(750) как ширины пробитого восх. торгового диапазона. Вариант достижения области сопротивления уровня восх. торгового диапазона на 27415 рассматривается как менее вероятный.

( Читать дальше )

- комментировать

- 229 | ★1

- Комментарии ( 0 )

Блог им. terner |недельный торговый план с 27.07. по 31.07.2020года

- 25 июля 2020, 13:30

- |

Недельный торговый план с 27.07. по 31.07.2020года.

Анализ рынка.

У нас следующая неделя последняя торговая в июле месяце. Учитывая, что это 3 квартал и рынки тонкие считаю необходимым учитывать более высокую вероятность ложных выносов.

Индекс ДОУ Дневка. В рамках месячной нисходящей тенденции фондовый рынок четко обозначил торговлю в рамках симметричного треугольника. Учитывая инвесторы живут прежде всего желанием определиться с какой скоростью мировая экономика будет выходить из карантина могу сказать что среднесрочный симметичный треугольник явно говорит о неопределенности и неуверенности инвесторов в перспективах. На неделе предстоящей естественно рынки будут ждать вечера среды(решение по ставке ФРС и комментариев ФРС особенно). Посему если инвесторов планы и ожидания ФРС удолетворят, то вполне возможен выход из треугольника выше сопротивления 26850 к 29450 (как ширине пробитого треугольника). Если инвесторы будут разочарованы июльскими комментами ФРС то стоит ждать вероятности прорыва поддержки треугольника на 25650 с выходом к 23000(как ширины пробитого треугольника).

( Читать дальше )

Блог им. terner |недельный торговый план с 20.07. по 24.07.2020года

- 18 июля 2020, 10:47

- |

Недельный торговый план с 20.07. по 24.07.2020года.

Анализ рынка.

После насыщенной данными прошедшей недели на рынках явно наметилась тенденция ухода от рисков в доллар.

Индекс ДОУ Н4. В рамках среднесрочной месячной тенденции фондовый рынок достиг уровня кластера из сопротивления месячного канала и средней квартального канала на 27000 и к завершению торговой недели явно наметил тенденцию ухода вниз в рамках среднесрочного месячного канала в область кластера из уровня долгосрочной поддержки и уровня поддержки квартального канала на 25150. Учитывая что в фундаментальном плане следующая неделя относительно спокойная это вполне реально.

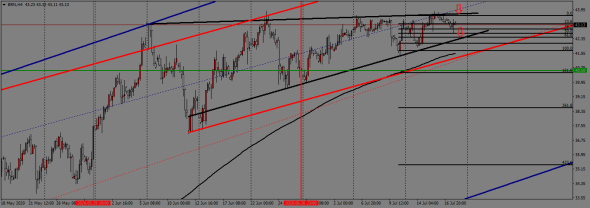

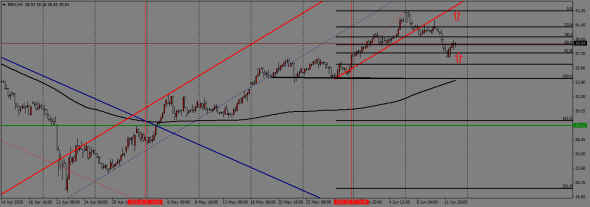

Нефть Брент. Н4. В рамках восх. месячного канала Брент создал среднесрочный торговый треугольник в рамках которого достиг сопротивления треугольника на 43.75 и теперь также уходит в нисход.коррекцию с целью в области поддержки треугольника на 42.45(61% коррекции). Пока не вижу вероятности Брента за рамки треугольника в ту или другую сторону.

( Читать дальше )

Блог им. terner |недельный торговый план с 13.07. по 17.07.2020года

- 11 июля 2020, 13:40

- |

Недельный торговый план с 13.07. по 17.07.2020года.

Анализ рынка.

Такое впечатление оставили торги за прошедшую неделю, что рынкам просто не хватает драйвера. Особенно красноречиво это выглядет на евро.

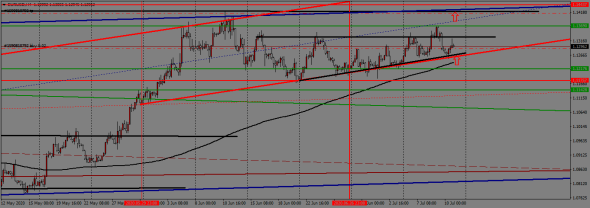

Евродоллар Н4. Евро за неделю так и не вышла за рамки среднесрочного треугольника оставив в силе уровень кластера из поддержки месячного восх.канала и поддержки треугольника на 1.12625. Тем самым у нас сохраняются большие вероятности ухода евро в рост в рамках среднесрочной восх.тенденции с возможным прорывом сопротивления треугольника на 1.13325 и выходом к уровню кластера из сопротивления долгосрочного торгового диапазона и сопротивления квартального восх.канала на 1.14150. Что может стать драйвером? А вот очередное заседание ЕЦБ в четверг по поводу ставки и перспектив на 2020год.

Индекс ДОУ Н4. В рамках нисх.месячного канала фондовый рынок оперся на уровень 25625 в области средней месячного канала и есть большая вероятность что фондовый рынок уходит в восх.коррекцию с целью в область уровня кластера из средней квартального канала и уровня сопротивления месячного канала на 26950(он же 76% восх.коррекции). Прорыв выше означает уже для рынка что фондовый выходит из нисх.месячной тенденции.

( Читать дальше )

Блог им. terner |недельный торговый план с 06.07. по 10.07.2020года

- 04 июля 2020, 12:34

- |

Недельный торговый план с 06.07. по 10.07.2020года.

Анализ рынка

Вчера у нас вышел некий спор с коллегой по поводу мотивации роста американского фондового рынка по состоянию на пятницу. Коллега видит главным драйвером элементарную жадность инвесторов. Я с такой оценкой не согласен в принципе. Есть понимание, что инвесторы в первую очередь руководствуются оценками скорости восстановления мировой и американской экономик после пандемии. То что в результате весеннего карантины цифры статистики по многим показателям плохи они и так знают. А вот как и с какой скоростью выходим… И здесь последние данные нонфармов снова дают инвесторам некоторую долю оптимизма на вероятность Vобразного выхода из карантина. Вот это и есть основной драйвер роста индексов фондовых рынков. Почему это важно? Потому что от понимания того на чем основан рост настроений в рисковых активов зависит и динамика инструментов валютного рынка.

Индекс ДОУ Н1. По состоянию на пятницу фондовый рынок американский в рамках месячного нисходящего канала зафиксировал свой рост в области средней месячного канала на 26035 в связи с длинными выходными и наметил нисх.коррекцию с целью в область уровня долгосрочной поддержки на 25250(76% нисх.коррекции) Таким образом создав краткосрочный торговый диапазон 25250-26035. С открытием рынков следующей недели мы даже можем увидеть геп в области 25250. Но вероятность выхода ниже оцениваю как малую. С достижением и тестированием уровня 25250 более вероятен снова рост американского фондового рынка с целью в область средней восх.квартального канала на 26435.

( Читать дальше )

Блог им. terner |недельный торговый план с 29.06. по 03.07.2020года

- 27 июня 2020, 15:16

- |

Недельный торговый план с 29.06. по 03.07.2020года.

Анализ рынка.

Итак пятницей у нас завершены торги 2 квартала. По большому счету последняя неделя торговая тем и отличалась, что рынки дорабатывали цели 2 квартала и пятницей поставили точки.

Если рассматривать фундаментальный фон, то в принципе выделяются 3 основных фактора.

- Рынки давно забили на новости о короновирусе. Фейковыми от властей их рассматривают или вообще уже устали просто от этой темы, но это факт.

- Рынки отбрасывают все отрицательные данные, которые сложились после карантинов. Внимание обращается на динамику выхода, т.е. на то с какой скоростью данные меняются по временным отрезкам.

- Влитая беспрецендентная ликвидность от ЦБ оживляет прежде всего фондовые рынки и их надежды на V-образное восстановление. Основное что их волнует это скорость восстановления.

Индекс ДОУ.Дневка. Фондовый рынок закрылся красноречиво. Первое — за 2 квартал фондовый рынок создал восходящий торговый канал. Второе — июнь правда на фоне некоторой неуверенности фондовый торговался в негативе, но в итоге по завершению квартала фондовый рынок остался в зоне восходящего торгового квартального канала(это основной тренд) при этом тестируя область 61% восх.коррекции от панического срыва в конце марта(этот же уровень долгосрочной поддержки 25000(250). Таким образом если фондовый останется выше уровня 25000 то нас ждет улучшение рисковых настроений игроков рынка в рамках основного восходящего тренда с двумя целями. Первая в области кластера из средней квартального канала и уровня 200дн.скользящей на дневке (уровень 26265) и конечная на уровне 27120(область сопротивления нисходящего канала за июнь).Если все таки ДОУ завалится ниже 25000(в случае разочарования инвесторов в перспективах восстановления) то первая точка снижения это уровень 50%восх.коррекции на 23865.

( Читать дальше )

Блог им. terner |недельный торговый план с 22.06. по 26.06.2020года

- 20 июня 2020, 13:13

- |

Недельный торговый план с 22.06. по 26.06.2020года.

Анализ рынка.

Разновекторность намерений рынков несколько напрягает прежде всего из-за того, что не совсем понятна первопричина для этого. Может неопределенность с Ковидом и карантином в мире, может какие другие причины… Есть подозрение, что это просто по причине того, что следующая неделя будет последней торговой во 2 квартале. И рынки просто дорабатывают свои уровни которые намечали на июнь и квартал.

Индекс ДОУ Н1. Фондовый рынок по ДОУ за неделю создал краткосрочный флетовый диапазон 25875 — 26435 и в тоже время могу констатировать, что американский рынок остался в рамках восх. месячного канала за май.Т.е. фондовый рынок остается в настроении роста и улучшения рисковых настроений. Посему ожидаю в рамках данного краткосрочного торгового диапазона постепенный рост рисковых настроений от уровня поддержки на 25875 к уровню сопротивления на 26435.

( Читать дальше )

Блог им. terner |недельный торговый план с 15.06. по 19.06.2020года

- 13 июня 2020, 16:49

- |

Недельный торговый план с 15.06. по 19.06.2020года.

Анализ рынка.

Индекс ДОУ Н4.По результату заседания ФРС фондовый рынок ушел в нисходящую коррекцию которая завершилась в области кластера из поддержки месячного восх.канала и поддержки долгосрочного диапазона в области уровня 25375.0. Наиболее вероятен рост в рамках восх.месячного канала в область сопротивления на 27175.

Нефть Брент Н4. Брент также по итогу заседания ФРС выпал ниже поддержки месячного канала на 41.15 и ушел в коррекцию. Но констатирую, что уровнем 61% нисх.коррекции на 37.75 нисх.коррекция завешена и Брент с начала недели снова пойдет в рост на фоне повышения интереса к рисковым активам с целью в уровень 43.30.

( Читать дальше )

Блог им. terner |недельный торговый план с 08.06. по 12.06.2020года

- 06 июня 2020, 12:11

- |

Недельный торговый план с 08.06. по 12.06.2020года.

Анализ рынка.

Рынки завершили неделю фиксацией прибылей на рисковых активах после бурного роста на слухах в ожидании подтверждения решения ЕЦБ в четверг. ЕЦБ не разочаровал. Количественное смягчение будет расширено на год(как минимум) даже на 600ярдов евро(планировалось 500 ярдов).

Индекс ДОУ Н1. Технически в четверг был пробит уровень сопротивления месячного восходящего канала за май на 26300 и индекс улетел выше на ширину половины пробитого месячного канала. К концу недели инвесторы рынка начали фиксировать часть прибыли. Я ожидаю нисх.коррекцию в область уровня 50% коррекции на 26195 и оттуда дальнейший рост фондового рынка к уровню 28000(как ширины пробитого месячного канала). Тем более отмечу для себя что рынком пройден наверх уровень ранее пробитой долгосрочной поддержки в области 26650 которая с конца марта являлась некоторым индикатором для трейдеров доли уверенности инвесторов в способности к восстановлению фондового рынка США.

( Читать дальше )

Блог им. terner |недельный торговый план с 01.06. по 05.06.2020года

- 30 мая 2020, 11:47

- |

Недельный торговый план с 01.06. по 05.06.2020года.

Анализ рынка.

Завершена последня неделя торгов мая(второго месяца 2 квартала). Посему можно оценить где рынки оказались и месячные перспективы. Зная что следующая торговая неделя будет насыщенная собтиями, важными для рынков можно предварительно оценить как рынки готовятся к ним и на что рассчитывают. Первое — это конечно заседание ЕЦБ в четверг с учетом того что рынки ждут от ЕЦБ подтверждения программы на 750млрд.евро. И скорее всего это главное чего ждут и на что ориентируются игроки рынков. В какой то мере ждут и нонфармов США в пятницу, но считаю что в меньшей степени. В принципе игрокам рынков о занятости все известно и здесь больших неожиданностей они не ждут.

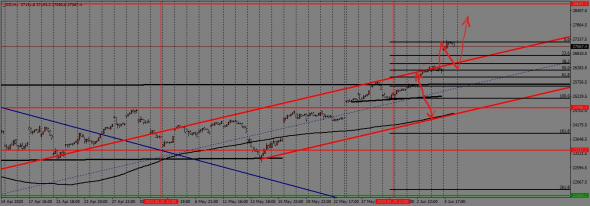

Индекс ДОУ Н1. На фоне ожиданий подтверждения расширения программы ЕЦБ фондовый рынок американский находится в состоянии роста, что отчетливо видно по созданному торговому каналу за май. За неделю торгов индекс создал восх.торговый диапазон 25050-25750 в области сопротивления месячного канала. Но… фондовый рынок дорос до уровня ранее пробитой долгосрочной поддержки в области 25650(он же уровень 50% коррекции от восх.роста фондового рынка с конца 18года.) Он же область сопротивления месячного торгового канала. Этот факт говорит о многом. А именно — рисковые настроения улучшаются, но у игроков рынка все таки остаются достаточно весомые сомнения в дальнейших перспективах роста. Посему по факту уровень 25650 не пройден и фондовый рынок остается в зоне неуверенности. Есть вероятность того что не пройдя область 25650(25750) фондовый рынок уйдет в серьезную коррекцию с целью в область уровня 76% нисх.коррекции на 24650.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс